芯片一般按温度适应能力及可靠性要求,大致分为四类:商业级(0℃-70℃)、工业级(-40℃-85℃)、车规级(-40℃-120℃)、军工级(-55℃-150℃)。芯片可靠性指标的严苛程度和温度要求超过商业级别,符合工业级应用即为工业芯片。工业芯片处于整个工业体系架构的基础部分,解决感知、互联、计算、存储等基础问题和执行问题,在工业生产中起着重要作用。

工业芯片行业目前现状分析

【国际】目前全球的工业芯片市场主要还是被欧美日的大企业所把持着,它们的整体水平和市场影响力优势明显。这些厂商在工业芯片领域,都有各自的优势产品。

【国内】目前中国已经拥有一批工业芯片企业,数量还是不少的,但总体比较分散,还未形成合力,综合竞争力弱于国外大厂,且产品仍然集中在中低端市场。中国本土工业芯片厂商,产品还是以功率器件、工控类MCU、传感器为主,而在其它大类的工业芯片方面,如高性能的模拟产品、ADC、CPU、FPGA、工业存储等,我国企业与国际大厂还有较大差距。中国光电子器件方面长期以来主要靠仿制、靠低劳动力成本生存被动局面的有效途径。国内光通信系统设备商对国外的依赖程度很高,其所需的核心光电子器件,仍然需要依赖进口。

全球市场工业芯片销售额(2016-2027)

2020年全球工业芯片市场销售额达到了50,032百万美元,预计2027年将达到85,429百万美元,年复合增长率(CAGR)为7.09%(2021-2027)。未来几年,本行业具有很大不确定性,本文的2021-2027年的预测数据是基于过去几年的历史发展、行业专家观点、以及本文分析师观点,综合给出的预测。

工业芯片产业链

半导体材料,可以分为晶圆制造需要的材料和封装需要的材料。晶圆制造所需的材料是核心;大体可以分成:硅片、靶材、CMP抛光材料(主要是抛光垫和抛光液),光刻胶,湿电子化学品(主要是高纯试剂和光刻胶配套试剂),电子特种气体,光罩(光掩膜),以及其他。

中国工业芯片市场发展及因素分析

我国虽是工业大国,但在基础芯片环节则远远落后。目前,我国已经拥有一批工业芯片企业,数量还是不少的,但总体比较分散,还未形成合力,综合竞争力弱于国外大厂,且产品仍然集中在中低端市场。

目前国内工业芯片中高端市场长期被欧美日等国的国际巨头企业占据的局面仍然没有根本性改变,电力能源、轨道交通等关键工业领域芯片自主化率仍不足10%。高端工业计算类芯片如FPGA、高精度数据转换器ADC、多相高效电源管理芯片、通信射频等中高端工业芯片国产化率低于1%。

目前我国工业芯片产业在发展模式、产业链上下游协同合作,共性技术研发、配套服务体系建设以及前沿技术布局等方面均面临着很多不足与问题。

中国工业芯片生产地区分布

从我国工业芯片制造企业区域分布来看,中国工业芯片制造企业主要分布在东部和华南地区。其中,广东省工业芯片制造企业数量最多。西部地区企业数量较少。从工业芯片产业链的代表企业分布情况来看,工业芯片产业链企业分布同样较为集中,代表企业主要集中在江苏、浙江、上海、北京和广东,其他省份代表企业分布较少。

中国工业芯片消费地区分布

工业芯片的下游应用就是各类工业领域。从中国各地区工业产品产量分布来看,中国工业产品产能主要集中在长三角和珠三角地区;部分厂商集中在湖北、广西、重庆和江苏四个地区。中国工业芯片的消费地区主要是分布在广东、上号、吉林、湖北、广西、重庆和江苏等地,需求旺盛。以浙江为例,代表企业主要有:巨化股份、晶盛机电、长川科技、阿里巴巴、鸿泉物联和福瑞泰克等。

全球工业芯片市场规模总体分析

根据QYR(恒州博智)的统计及预测,2021年全球工业芯片市场销售额达到了566.5亿美元,预计2028年将达到902亿美元,年复合增长率(CAGR)为7.1%(2022-2028)。地区层面来看,中国市场在过去几年变化较快,2020年市场规模为11,369百万美元,约占全球的22.72%,预计2027年将达到20,620百万美元,届时全球占比将达到8.46%。

工业芯片的发展特点:

一是工业产品长期处于极高/低温、高湿、强盐雾和电磁辐射的恶劣环境,使用环境较苛刻,因此工业芯片必须具备稳定性、高可靠性和高安全性,且具备长服役寿命(以电力为例,要求工业芯片应用失效率

二是工业芯片要满足不同产品的定制需求,因此不具备消费级芯片追求通用、标准化、价格敏感的特点,工业芯片往往是品类多样化,单品类规模小量但具备高附加值,需要研发与应用要紧密结合,要针对应用场景进行研发,要与应用方形成解决方案,所以应用创新与技术创新同等重要。整个工业芯片市场不易受单一产业景气变动影响。因此价格波动远没有存储芯片、逻辑电路等数字芯片的变化大,市场波动幅度相对较小。全球最大的工业芯片厂商德州仪器的工业类产品线高达万余种,而每年的收入增长也相对稳定。

三是工业芯片企业的主要发展模式为IDM模式。工业芯片性能差别很大。用到很多特殊工艺,比如BCD (Biploar、CMOS、DMOS),高频领域还有SiGe(锗硅)和GaAs(砷化镓),很多性能在自建产线上才能体现的更好,因此往往需要定制化工艺和封装,并且设计与工艺深度结合,以满足特殊的工业应用场景需求。而IDM模式可以通过定制化的制造工艺来提升产品性能并降低生产成本,因此成为全球领先工业芯片企业的首选发展模式。

四是工业芯片企业的市场集中度较高,大者恒大的局面长期稳定。由于工业芯片市场的过度分散特性,具有一定整合能力,具有专用工艺和产能的大企业往往占据着主要市场份额,且不断通过收购做大做强规模和优势。另外由于工业芯片行业普遍产品更新换代慢,导致新增进入这个领域的企业减少,行业垄断格局不断强化。因此整个工业芯片市场格局呈现出“大者恒大,市场垄断效应显著”的特点。

目前全球工业芯片市场由欧美日等国的巨头企业占据垄断地位,其整体水平和市场影响力领先优势明显。美国企业优势最为明显,在全球工业芯片厂商中,美国企业在工业用处理器及FPGA、工业模拟芯片、工业用DSP、工业存储器、工业通信及射频等高端工业芯片领域领域,美国企业具有巨大的垄断优势。欧洲方面,英飞凌、恩智浦、意法半导体三家企业在工业用功率器件、MEMS传感器方面占据引领地位,且正在不断加大在工业应用领域的投入力度。韩国三星凭借在存储器上的优势跻身全球工业芯片前五,而日本瑞萨是工业用控制器的霸主、索尼则是工业图像传感器(摄像头芯片)和机器视觉芯片的全球领先者。

工业芯片(Industrial chips)的核心厂商包括Texas Instruments、Infineon、Intel、Analog Devices等等。前四大厂商在全球拥有超过37%的市场份额。核心厂商主要集中在北美,欧洲,日本,中国,东南亚,南美,中东及非洲等地区。对产品而言,计算及控制类芯片是最大的产品细分,份额超过39%。在应用方面,此产品最多应用于工厂自动化与控制系统,份额超过27%。中国作为芯片消费大国,预计未来几年行业在中国市场竞争将更加激烈。

联系IC MAX & 立即报价

联系IC MAX & 立即报价

XCF32PFSG48C

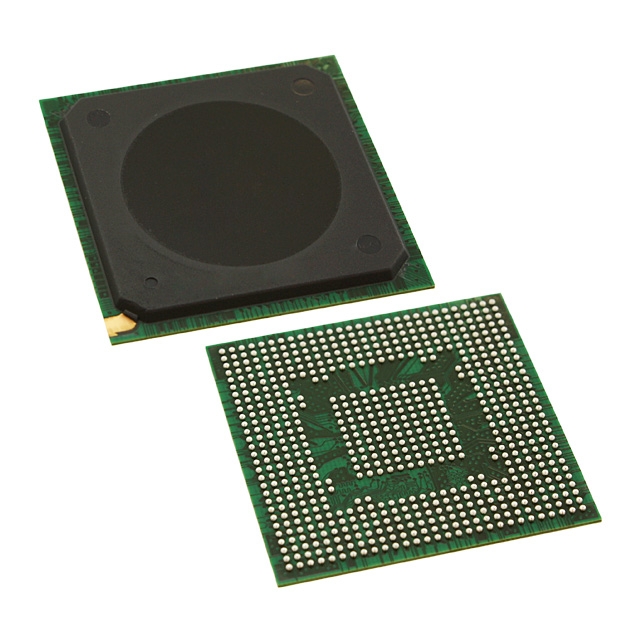

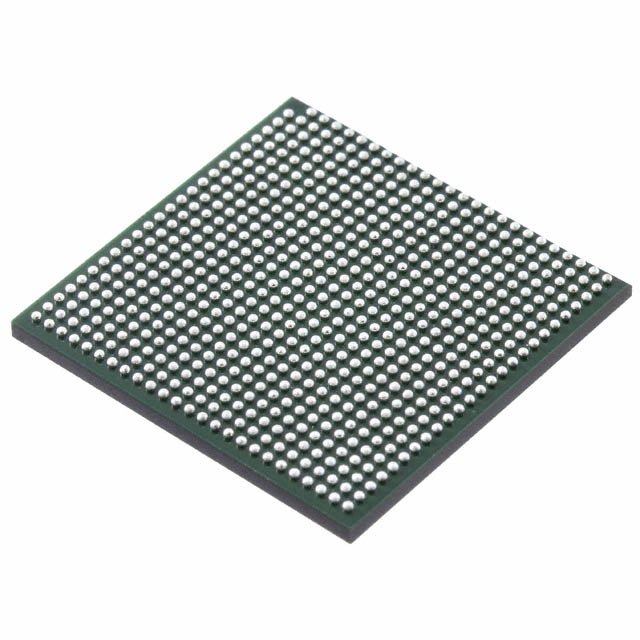

XCF32PFSG48C EP4S100G5F45I

EP4S100G5F45I 10M16SAU169I7G

10M16SAU169I7G EP3SL340F1760C3N

EP3SL340F1760C3N 5CEBA4F23I7N

5CEBA4F23I7N P2020NXE2KHC

P2020NXE2KHC MCIMX6D6AVT10AE

MCIMX6D6AVT10AE